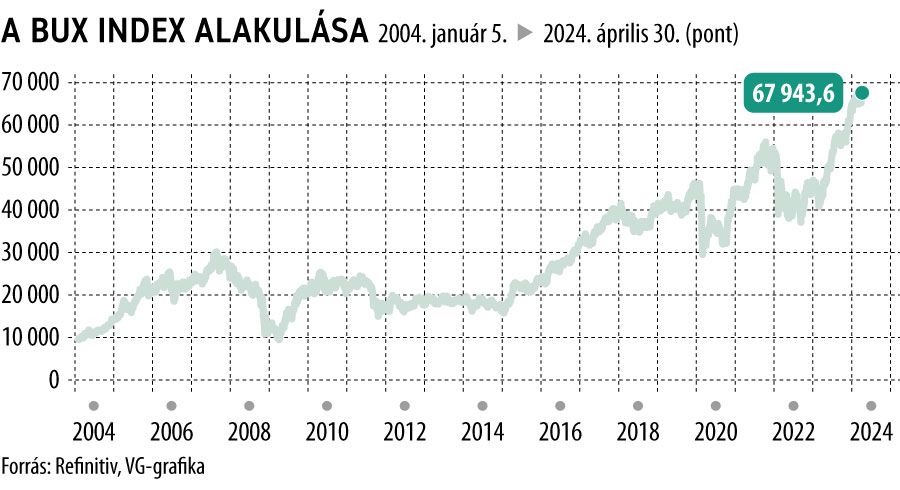

Ha a BUX index elmúlt 20 évét nézzük, akkor olyan mint a gyermekáldás, csupa öröm és boldogság, leszámítva a gyermekbetegségeket és a kamaszkori kilengéseket. Aki 2004 májusában az uniós tűzijátékok fényében megtette az akkor 11 500 pont körül mozgó pesti tőzsdeindexet, s 2007 nyarán 30 ezer pont árnyékában sem zárta a pozíciót, s pláne nem remegett a keze 2009 márciusában a 10 ezer pontnál billegő palló láttán, annak már csak a tízes évek válságkezelését, s az évekig tartó pangást kellett kiülnie, meg túlélni a pandémiás pánikot és a orosz inváziót, hogy két évtized múltán a 68 ezer pontos magaslatról tekinthessen vissza.

Az EU-tagság óta eltelt 20 év BUX-hozama évesítve 24,5 százalékos volt.

Nem rossz teljesítmény a hatszorozódás, bár a német DAX mindeközben 4 ezer pont alól 18 ezer pont fölé emelkedett, ami csak bő négyszereződés. Igaz, ott euróban kereskednek, nálunk csak elvétve forog euróban jegyzett

A csatlakozás napján 250 forint volt egy euró, mostanában kis jóindulattal 390 közelében mozog.

Ha a forint leértékelődéssel korrigálunk, inflációt, kamatokat, adókat, egyebeket nem számítva, akkor a DAX is bőven hatszorozódott, vagy a BUX sem érte el egészen a négyszereződést. De ez még így is szép, lépést tartani egy irányadó gazdaság tőkepiacának indexével. Bravó BUX!

Korántsem ennyire kedvező a kép, ha a blue chipekre tekintünk. Nem is a teljesítményükkel van baj, hanem a csoporttal önmagában. Eltelt 20 év és még mindig ugyanaz a négy részvény uralja a mezőnyt. Összességében elég unalmas, bár voltak azért fellobbanások. Éppen 7 éve, a legemlékezetesebb kispapírrali idején lelkendeztek az optimizmusra hajlamos piaci megfigyelők, hogy éppen két új blue chip születik. Az OPUS és az Appeninn. Az utóbbira a mostani 23 milliárd forintot alig meghaladó kapitalizációjával kár is szót vesztegetni, ha erről a zártkörű klubról van szó.

Ellenben az OPUS, melynek árfolyama 2017-ben 700 forint felett is járt, s a 2020 tavaszi 175 forintos és a tavaly nyári 105 forintos árfolyamvölgyekből is kikapaszkodott, s mostanában 400 forint közelében jár. A részvény 269 milliárdos kapitalizációval, s 250 milliós napi átlagforgalommal valóban az ajtóban topog. De azért az átlépendő küszöb is elég magas, ha a legkisebb blue chip, a Magyar Telekom 902 milliárdos kapitalizációját és 550 milliós napi átlagforgalmát nézzük.

Hasonló cipőben jár az elmúlt időszakban felfutott 4IG, mely 191 milliós napi átlagot produkál, míg a kapitalizációja 242 milliárd. Küszöb ide, vagy oda, ezek ígéretes aspiránsok. Komolyabb próbálkozások, mint amikor anno a Borsodchembe látták bele a leendő blue chipet az elemzők. Sokáig esélyes volt az EGIS is, de már lelépett a pesti parkettről.

Külföldről azért továbbra is csak az OTP látszik, 5000 milliárdos kapitalizációval és 6 milliárdot meghaladó napi átlagforgalommal.

Hiába fele akkora a Mol, a forgalma csupán negyede a bankpapírénak. Míg a Richter forgalomban kicsit közelebb áll, de kapitalizációban jobban elmarad. Ahogy mondják, az OTP a magyar papír, a külföldiek ezt adják, ezt veszik, ha sír vagy vigad a magyar. És valóban, aki 2004-ben 4 ezer forint közelében OTP-részvényt vett, most 18 ezer forint közelében 23 ezer forintos friss célár mellett, nem érezheti becsapva magát.

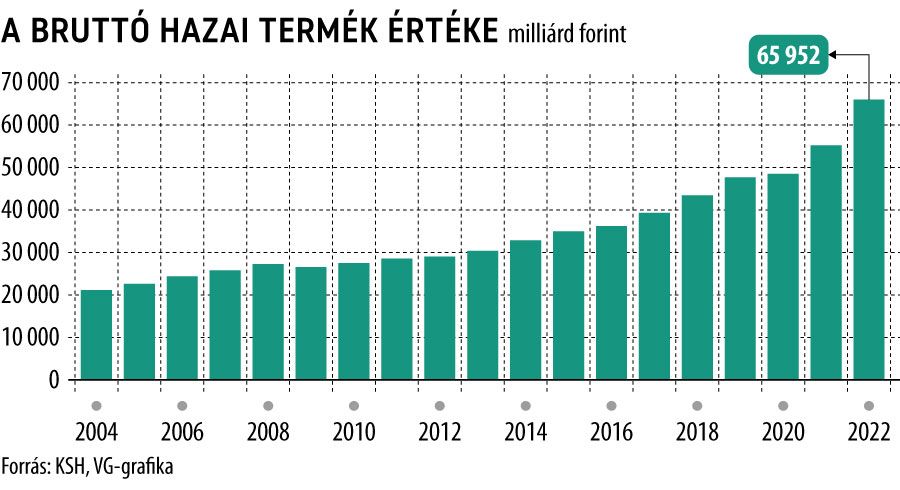

A a magyar gazdaságnak legkedvezőbb megközelítésben, vagyis forintban és folyó áron is csak bő háromszorosára emelkedett az uniós csatlakozás óta. Más szóval, a BUX jobb fogadás volt, mint a GDP.

A magyar részvénypiac kapitalizációja 3800 milliárd forint körül járt 2004-ben, ami akkor a folyó áras forintban számolt GDP 18 százaléka volt. Míg a 2022-es bő 10 milliárdos kapitalizáció az akkori GDP-nek csupán 15 százaléka volt. Friss GDP-adat hiányában csak becsülni lehet, hogy tavaly év közben, amikor a részvénypiaci kapitalizáció 7800 milliárd forint alá süllyedt romlott a GDP-arányos mutató. Pláne, hogy az is a nominális GDP kezére játszott.

Közben nagy utat tett meg a BÉT piacfejlesztése a Tőzsdeképes Cégek Klubjától az Xtend piaci indexig. Látványos a sok új kispapír, a közepes részvényeket támogatják a tőzsdetagok elemzései , de a piac nagy része most is fekete ló. Két tucatnál nem több az elemzett vagy figyelt részvények száma. Még a blue chip esélyes papírok is gyakran az elemzői érdektelenség áldozatai. Más kérdés, hogy jórészt eltűntek a hazai brókercégek, így a helyi piac érdekességeit, kuriózumait követő elemzők száma is megfogyatkozott. Ma már nem kap reggelente 8-10 hazai befektetési tippet, aki a iránt érdeklődik. Hiába bővült a részvénykínálat, a kisbefektetők nem kerültek könnyebb helyzetbe. Az intézményiektől meg nem várható, hogy nagyítókra vagy mikroszkópokra cseréljék a régiós piacot pásztázó távcsöveiket.