A Credit Suisse felvásárlásának első évfordulóján egyre jobban kidomborodik, hogy a kezdeti megingás dacára mennyire előnyös volt a tranzakció a UBS Group számára, a cég piaci kapitalizációja 100 milliárd dollár fölé, azaz közel 16 éve a legmagasabb szintre emelkedett, és hatalmasat lépett előre vagyonkezelésben a világ vezető piacain – írja a Bloomberg.

Többévnyi munkát spórolt meg a UBS az akvizícióval

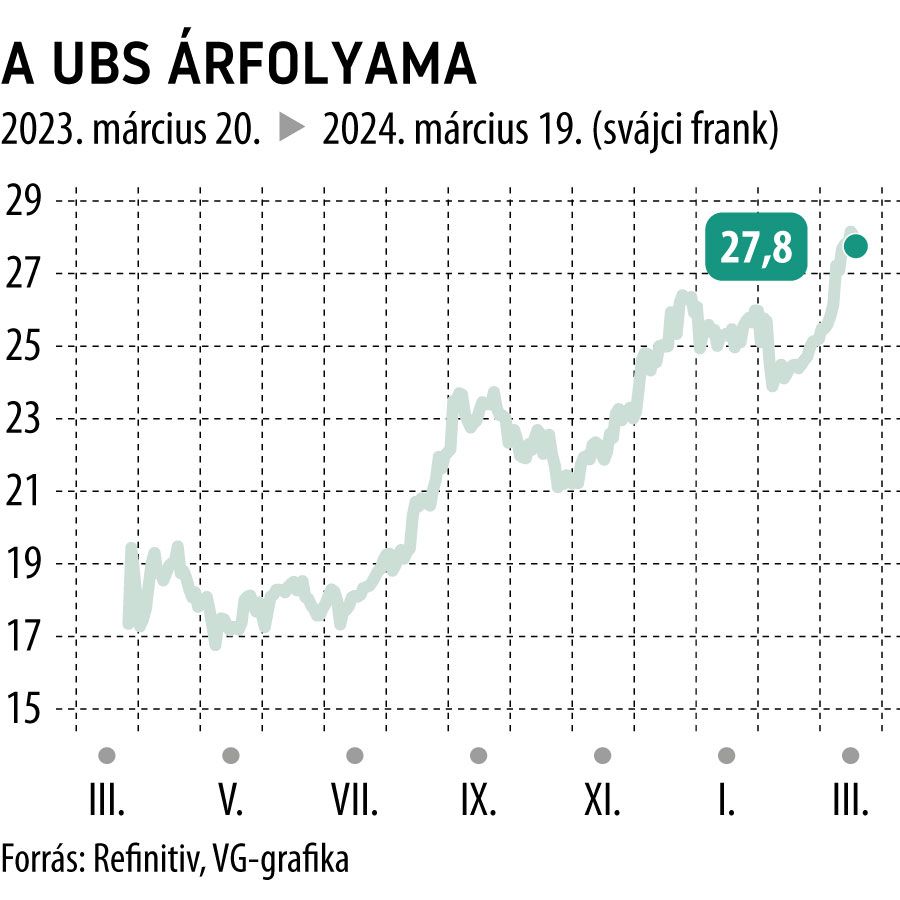

Az immár egyetlen globális jelentőségű svájci bank részvényei ugyanis egyetlen esztendő lepergése alatt 61,5 százalékkal, 28 svájci frankra drágultak. Ki emlékszik már arra, hogy a fúzió bejelentésének másnapján 16 százalékkal zuhant az árfolyam?

A legnyilvánvalóbb kedvező hatás a méretnövekedés, amelyhez akvizíció híján sok-sok évnyi fáradságos munkára lett volna szükség, hacsak az ügyfélkapcsolatok kiépítésére gondolunk. Így viszont egyik napról a másikra a vagyonkezelési egység által kezelt ügyfélpénzek mintegy ötödükkel, 3400 milliárd dollárra ugrottak.

Ezzel a UBS közelebb került a Morgan Stanley-hez, amelynek vagyonkezelési részlege mintegy 5000 milliárd dollárt menedzsel.

Az ügyletet lebonyolító Sergio Ermotti vezérigazgató irányításával most már nem kevesebbre törekszik a menedzsment, mint hogy 2028 végére a kezelt szárnyalja túl az 5000 milliárd dollárt.

A következő célpont Amerika

Ermotti tisztában van vele, hogy ennek a célnak az érdekében elsősorban Amerikában kell áttörniük, hiszen a világszerte befektetett pénzvagyon mintegy felét az Egyesült Államokban halmozták fel, míg Svájc, Ázsia és az Európát és Afrikát magába foglaló EMEA-régió nagyjából egyenlő arányban osztozik a maradékon.

„Rengeteg költségünk merül fel az Egyesült Államokban, de még nem rendelkezünk azokkal a képességekkel, amelyekkel teljes mértékben kihasználhatjuk globális franchise-unkat” – mondta Ermotti.

A stratégia azon alapul, hogy a felturbózott befektetési bankon keresztül mind több globális terméket és szolgáltatást kínáljanak az amerikai ügyfeleknek.

A UBS nem titkolja, hogy a Credit Suisse integrációja még sok munkát igényel. Ermotti és Colm Kelleher igazgatósági elnök is figyelmeztetett, hogy 2024-ben nehéz lesz a költségeket megszelídíteni, miközben a cégvezetésre vár egy teljes körű informatikai átállás is a UBS saját rendszerére.

Tavaly az utolsó két negyedévben amúgy veszteséget termelt a pénzintézet. A bankban jelentős részesedést szerzett Cevian Capital aktivista befektető már közölte is, hogy ezen a téren is ambiciózus célok kitűzését követeli meg az igazgatóságtól.

Az LSEG elemzői konszenzusa 28,5 svájci frankos medián céláron vételre ajánlja a UBS részvényeit.