Újabb mutató jelez közelgő földrengést a piacokon

Az október vége óta töretlenül emelkedő S&P 500 index jelenlegi helyzetével és a rali fenntarthatóságával kapcsolatban egyre több kérdőjel merülhet fel. Van egy olyan érdekes jelenség is, amire a legjobb múltbeli példa a 2000 eleji és a 2018 eleji helyzet. Ez a figyelmeztető jel pedig nem más, mint a volatilitás divergenciája.

A rövid távon (2023. október 27-e óta), a középtávon (2022. október 13. óta) és a hosszú távon (2009. március 6. óta) is bikafutásban lévő amerikai részvénypiacra egyre több baljós árny vetül. Nagyon gyengén néz ki például az úgynevezett piacszélesség:

Ez azt jelenti, hogy kevés, de nagy indexsúlyú részvény vezeti a részvénypiaci emelkedést. Egyes egyedi részvényekben megérkezett a medvék részéről a kapituláció:

A mai írás a több más baljós árny közül egy ritkán látható, speciális jelenséggel kíván foglalkozni, ez pedig nem más, mint az emelkedő részvénypiacok mellett emelkedőben lévő volatilitási index.

A legismertebb volatilitási index a VIX-index, amelyet az S&P 500 index bizonyos vételi és eladási opcióinak áraiból kalkulálnak vissza. Minél nagyobb ez a mutató, annál komolyabb léptékű árfolyammozgásra számít a piac. Az esetek döntő többségében a VIX-index egyfajta félelemindikátorként is funkcionál. Ebben a minőségében az emelkedő volatilitás az esetek 95+ százalékában a piaci eséssel szembeni befektetői félelem növekedéséből fakad.

Éppen ezért az alapvető korreláció az szokott lenni a piacon, hogy amikor emelkednek a részvényindexek, akkor csökken vagy oldalazó mozgást végez a volatilitás. A piaci esések döntő többsége pedig a volatilitás növekedésével jár együtt. A tőzsdei összeomlásoknál pedig egyenesen az égbe szökik ez a mutató.

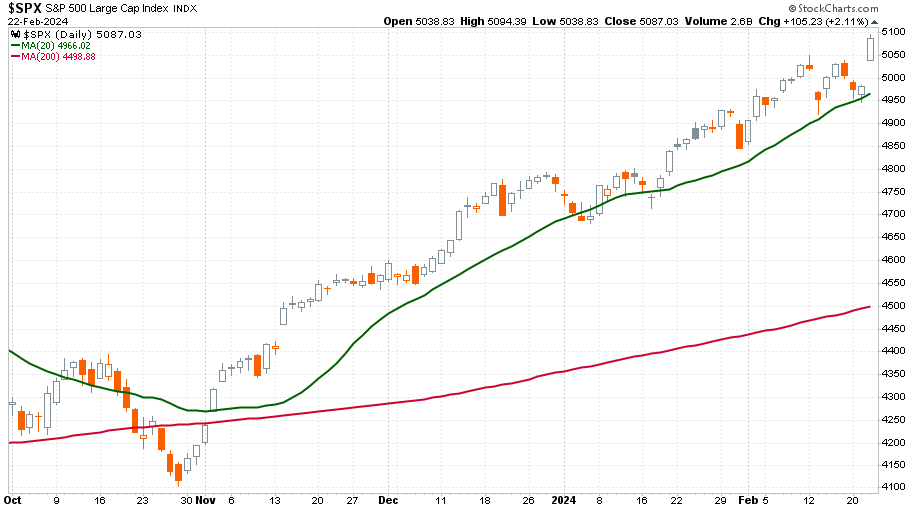

Ami miatt kiváltképpen érdekes jelenleg ennek a mutatónak az alakulása az nem más, mint az immár bő két hónapja tartó folyamat, amelynek során emelkedő volatilitási index kíséretében dönti sorra élete csúcsait az S&P 500 index. Nézzük is meg egymás alatt a két index alakulását napi gyertyákkal 2023. október 2. és 2024. február 22. között. Mind a két esetben a zöld vonal a 20 napos, míg a piros vonal a 200 napos mozgóátlag. Először az S&P 500 index:

Utána pedig a VIX volatilitási index:

A mozgás érdekessége nagyon jól látható a két ábrán. Miközben az S&P 500 index immár négyhónapos folyamatos emelkedésének komoly támasza volt a 20 napos mozgóátlag, addig a VIX-index mozgásában december közepén egy érdemi törés következett be. A VIX-index idén minden kisebb piaci korrekciónál tesztelte felfelé a saját 200 napos mozgóátlagát, sőt az elmúlt két hétben már fölé is ment azokban az esetekben, amikor némi korrekció volt az S&P 500 index emelkedésében.

Azaz jelenleg indexemelkedés közben nő a vezető amerikai részvényindex jövőbeli várt árfolyammozgásának a nagysága. Ez a divergencia pedig az ideges részvénypiaci emelkedés lenyomata. Elsődleges táplálója ennek a folyamatnak a befektetői lemaradás, ami a tőzsdetörténelemben oly sokszor volt a részvénypiaci ralik legutolsó mozgásának a katalizátora.

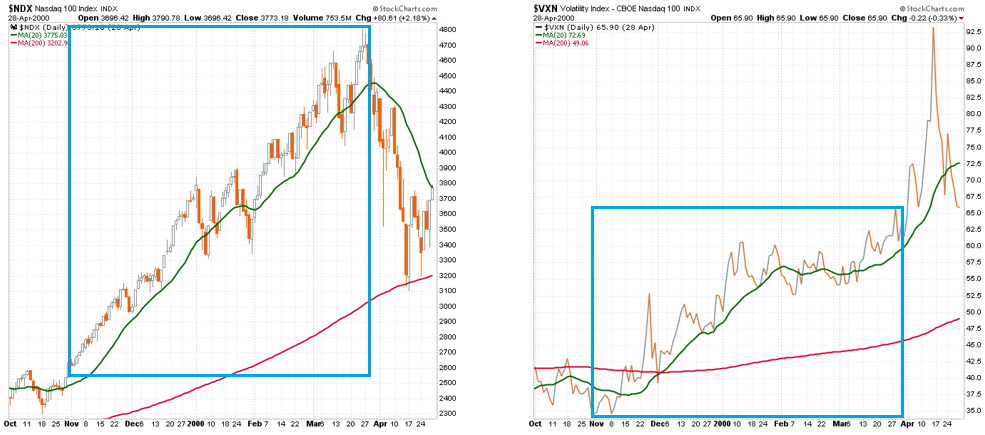

Nem is csoda, hogy a börzék históriájából két olyan kiváló példát lehet hozni a mostanihoz hasonló helyzetre, amikor a VIX-divergencia hetekkel-hónapokkal jelzett elő egy karakteres hegymenet után egy gyors részvénypiaci összecsuklást. Az első példa nem más, mint minden tőzsdei mániák ősanyja, az ezredforduló technológiai buborékja. A következő ábrán a bal oldalon a Nasdaq-100 index, a jobb oldalon pedig ennek a Nasdaq-100 indexnek a volatilitási (VXN) indexe látható 1999. október 2. és 2000. április 28. között:

Világoskék téglalapok jelölik azt az időszakot 1999 novemberének eleje és 2000 március vége között, amikor a Nasdaq-100 index úgy szárnyalt 2700 pontról 4800 pontig, hogy közben a Nasdaq-100 index volatilitása 35 százalékról 65 százalékra emelkedett. Utána jött a 200 napos mozgóátlagig történő leszakadás, a volatilitás majdnem 100 százalékig történő felugrásával.

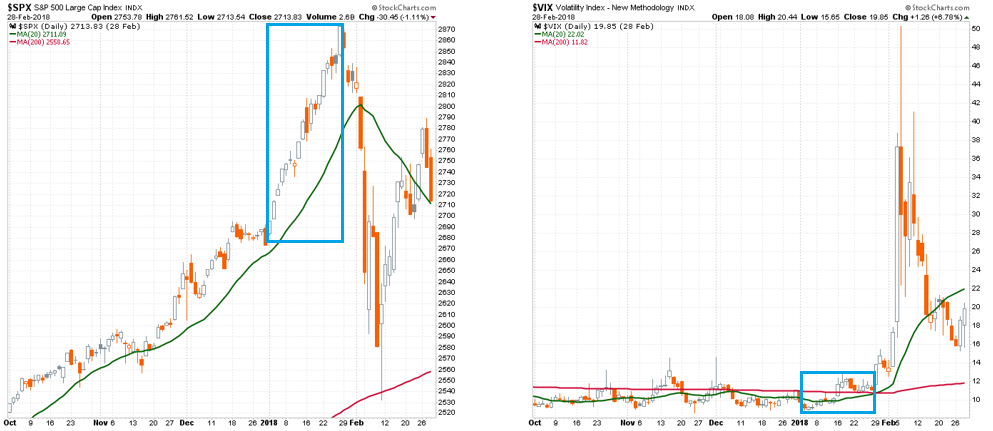

A másik helyzet 2018 elején állt elő, amikor már bő egy éve töretlenül menetelt élete csúcsára szinte heti gyakorisággal az S&P 500 index. Az előzőhöz hasonló módon a bal oldalon itt is index van, ami az S&P 500, míg a jobb oldalon a VIX-index található 2017. október 1. és 2018. február 28. között:

Itt is kék téglalap mutatja azt a 2018 januári első néhány hetet, amikor az S&P 500 index 2680 pontról 2870 pontig menetelt, miközben a VIX-index 9-ről 12 fölé ugrott. Utána itt is tűpontosan a 200 napos mozgóátlagig történő leszakadás jött az 50-es értékig felszúró VIX-index mellett.

A helyzet most is tökéletesen magában hordozza az előttünk álló hetekre nézve a 2000 eleji és a 2018 eleji helyzet veszélyeit. A VIX mostani divergenciája simán lehet egy korai földrengés-előrejelző indikátor.

Véleményem szerint nem kell majd meglepődnünk, ha egy hirtelen fordulattal az S&P 500 index márciusban vagy április elején gyorsan leteszteli a jelenleg 4500 pontnál lévő 200 napos mozgóátlagát.

(Az írás friss grafikonjai a 2024. február 22-i záróárakkal készültek el. Borítókép: Chicago Board Options Exchange, forrás: Flickr)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.