Baljós árnyak: most változhat meg minden a tőzsdéken

Még a 2023-as legendásan kettészakadt esztendőnél is nagyobb szétválások mutatkoznak az egyes amerikai részvények és részvényindexek között az idei évből eddig eltelt hat hétben. Romlik az úgynevezett piacszélesség. Ez pedig az 1929-es, 1972-73-as, 2000-es és 2021-es példa alapján eléggé baljós árnyként vetül a jelenleg még szuper hangulatban menetelő börzékre.

Az idei év eddig nagyon szuper képet mutat az amerikai részvénypiacokon. A tavalyi évet kilenc emelkedő héttel fejezte be mind az S&P 500, mind pedig a Nasdaq-100 index, ami után az idei év első hete (valahol nagyon természetes módon) esőre sikeredett. Azóta viszont öt újabb pluszos hét érkezett az indexek sokszori élete új csúcsával. Az S&P 500 index eddig +5,4 százalékban, míg a Nasdaq-100 index +6,8 százalékban van 2024-ben. A szép felszín alatt azonban olyan feszültségek rejlenek a piac belsejében, amik nagyon könnyen lehetnek egy közelgő vihar korai előjelei.

Kezdjük is meg ezeknek a baljós árnyaknak a vizsgálatát azzal, hogy megnézzük a 15 legnagyobb amerikai tőzsdei vállalat és 6 kiemelt jelentőségű részvényindex idei eddigi teljesítményét:

Szürke hasábok jelölik a behemót részvényeket, míg narancssárga hasábok az indexeket. Már ebből az egy ábrából is több érdekes következtetést lehet levonni így a 2024-es év első hat hete után:

- A legnagyobb részvények jellemzően érdemben felülteljesítik még a legjobban teljesítő indexeket is. Tizenegy részvény a tizenöt legnagyobból (jellemzően masszívan) veri az S&P 500 indexet.

- Legalább annyira van idén nagykapitalizációjú bikapiac, mint amennyire általános értelemben vehető technológiai rally. Ezt mutatja az, hogy az S&P 100 index (+6,83% ytd) eddig, ha hajszálnyival is, de erősebb, mint a Nasdaq-100 index (+6,75% ytd).

- A technológián belüli „magnificient seven” is két részre szakadt, kiváltképpen a Tesla, de ugyanígy az Apple is komoly mértékű alulteljesítő.

- Végül, de nem utolsósorban jöjjön a legdurvább szétválás. Mind a technológiai, mind pedig a hagyományos szegmensben a nagykapitalizációjú részvények agyonverik a kiskapitalizációjú társaikat. Az S&P 100 és Nasdaq-100 indexek 8-9 százalékponttal biztosítottak idén eddig (mindössze hat hét alatt) magasabb hozamot, mint az S&P 600 és Nasdaq small-cap indexek.

Még a tavalyinál is kevesebb részvény és még a tavalyinál is nagyobb szétválás mellett hajtja tovább az aktuális bikapiacot. Ez a szituáció pedig igen-igen hasonlít az amerikai tőzsdetörténelem néhány nagyon hírhedt időpontjára. Ilyen szűkülő vezetőréteg volt 1929 augusztusában, illetve 1972 és 1973 fordulóján a törhetetlen ötvenek (Nifty Fifty) mániájában. Szintén kísérteties a hasonlóság az ezredfordulót követő 2000-es februárra, amikor minden más részvényt eldobtak a technológia kedvéért a befektetők, amivel a végére is ért az egész nagy Nasdaq-buborékfújás.

Illetve kicsit kevésbé visszamenve az időben az egész dolog nagyon olyan képet fest, mint amilyet a piac mutatott 2021 októberében és novemberében, a két utolsó olyan hónapban, amikor még az átmeneti jelző címkézte fel az inflációt.

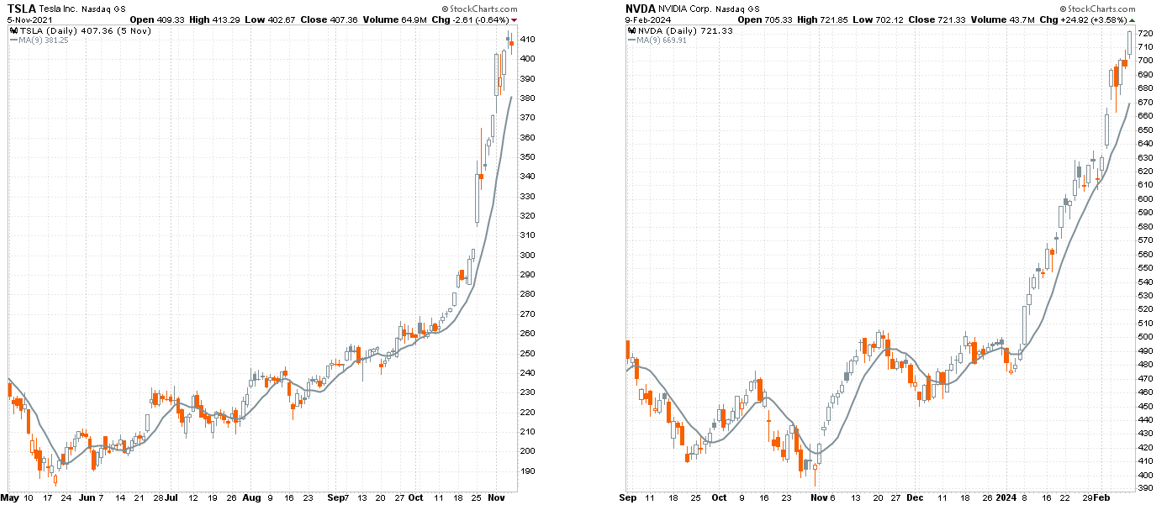

A legkomolyabb ikertorony, vagy égig érő fa a 2021 végi Tesla és a 2024 eleji Nvidia. Szinte teljesen ugyanaz a két grafikon. Nézzük is meg őket egymás mellett napi gyertyákkal. A bal oldalon a Tesla látható 2021. május 3. és november 5. között, míg a jobb oldalon az Nvidia 2023. szeptember 1. és 2024. február 9. között (a szürke vonal a begyorsuló mozgások nagy barátja, a 9 napos mozgóátlag):

Mind a két részvénynek ugyanaz volt az előtörténete: a 2020-as évben és 2021 elején az elektromosautó-szektor volt a legnagyobb sztori, a Tesla volt a piac első számú részvénye és legnagyobb lakossági kedvence. A 2023-as év mesterséges intelligencia sztoriját pedig az Nvidia vitte hasonló módon a hátán. Mind a két részvény gigantikus emelkedést produkált, majd ezután 6-8 hónapon át oldalazott. Innen jött a végső nagy kitörés a Teslánál 2021 októberében, míg az Nvidia esetében most januárban. A Tesla ebből a kitörésből pár hét alatt szárnyalt még bő 50 százalékot, az Nvidia most 44 százaléknál tart. Itt van egy újabb baljós árnyunk azzal a ténnyel, hogy a Tesla ekkor meg is csinálta élete eddigi csúcsát, aminek a közelébe sem képes kerülni azóta.

Az első számú vezető részvény produkciója mellett a másik döbbenetes hasonlóság a Nasdaq folyamatosan romló piacszélessége a 2021 végi és az aktuális időszak között. Az emelkedéseknek azokban a szakaszaiban, amikor mindennapos új indexcsúcsokat látunk, különösen érdekes mutató, hogy a széles index (esetünkben a Nasdaq Composite) komponenseinek hány százaléka van a saját 50 napos mozgóátlaga fölött. A következő páros (napi) vonalas ábrán a 2021-es év látható. A bal oldalon a Nasdaq-100 index, a jobb oldalon pedig az összes Nasdaq platformján kereskedett részvényt vizsgálva a saját 50 napos mozgóátlaguk felett tartózkodók aránya:

A szinte az egész évet jellemző indexemelkedés a részvények egyre kisebb aránya mellett valósult meg. Zöld karika jelöli az akkori november 22-i csúcsot, amikor a Nasdaq-on kereskedett részvények mindössze 39 százaléka tartózkodott a saját 50 napos mozgóátlaga fölött.

Ugyanez a grafikon a mostani időszakban 2023. október 27. és 2024. február 9. között így mutat:

Hiába a sokadik új all-time-high (ATH), az összes Nasdaq-részvénynek csak a 49 százaléka van a saját 50 napos mozgóátlaga felett. A saját 200 napos mozgóátlaga fölött pedig csak 47 százalék tartózkodik mindeközben. Ha ezt az 50 és 200 napos mozgóátlagot tekintjük rövid és középtávon a bika és medve részvény közötti elválasztó vonalnak, akkor az indexcsúcsok most és 2021 őszén is úgy álltak elő, hogy a részvények többsége már medve tartományban volt.

TIPIKUSAN A MÁR NAGYON HOSSZÚ IDEJE TARTÓ BIKAPIACOK JELLEGZETESSÉGE EZ A FAJTA LESZŰKÜLÉSE AZ EMELKEDÉS VÉGÉT A HÁTÁN VIVŐ RÉSZVÉNYEK KÖRÉNEK.

A mostani amerikai bikapiac de facto március 6-án lesz 15 éves. Az 1929-es, az 1972-73-as, a 2000 eleji és 2021 végi analógiák pontosan ezért is ijesztőek, mert ezekben az esetekben is nagyon hosszú emelkedő szakaszok végén fogyatkozott meg a vezető részvények száma. Az elöregedő bikánál pedig egyre nő annak az esélye, hogy nem a nagyszámú nemteljesítő részvény kapaszkodik fel a vezetők mellé, hanem a rosszul teljesítők tömege rántja a folyamat végén magával a sokszor begyorsuló emelkedést átélő szupersztárokat.

Éppen ezen okok miatt adok egyre nagyobb esélyt annak, hogy márciusban láthatunk egy igen nagy jelentőségű piaci tetőzést.

A március ugyanis a tőzsdetörténelem alapján kiválóan alkalmas arra (példák: 2000; 2003; 2009 és 2020), hogy nagyon nagy addigi trendeket nagyon nagy másirányú trendekké fordítson át.

(A cikk először a Portfolio.hu oldalán jelent meg 2024. febuár 12-én. Borítókép: baljós árnyak, forrás: Bloomberg)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.