Bitcoin Blues

Kevés annyira jó példája van a “buy the rumour, sell the news” (vedd a pletykára, add el a hírre) mondásnak, mint a bitcoin elmúlt egy éves története. A 2021 őszi 70 ezer dolláros rekordja után, ahogy már régebben is néhányszor egy-egy lokális csúcsra felkapaszkodva, körülnézett, majd pestiesen szólva dobott egy hátast. Ezúttal egészen 30 ezer, majd 16 500 dollárig esett, utána másfél évig a 20-30 ezer dolláros sávban kereste a befektetők kegyeit, de nem sikerült feltápászkodni.

Azután tavaly elkezdtek csordogálni a hírek arról, hogy esetleg az amerikai tőzsdefelügyelet (SEC) mégis engedélyezné ún. spot bitcoin ETF-ek (lényegében bitcoinba fektető befektetési alapok) indítását, és az ezek iránti kereslet fogja megalapozni a kriptodeviza újabb szárnyalását.

És ahogy az a piacokon lenni szokott, minél több befektető hisz az emelkedésben, az annál nagyobb valószínűséggel be is következik.

Így volt ez a chicagói tőzsdén 2017 decemberében indított határidős bitcoin kontraktussal, majd a határidős bitcoin kontraktusokba fektető ETF-ek SEC általi jóváhagyásával is 2021 októberében; egészen az indulásukig emelkedett a bitcoin árfolyama, majd a trambulinról a mélybe vetette magát.

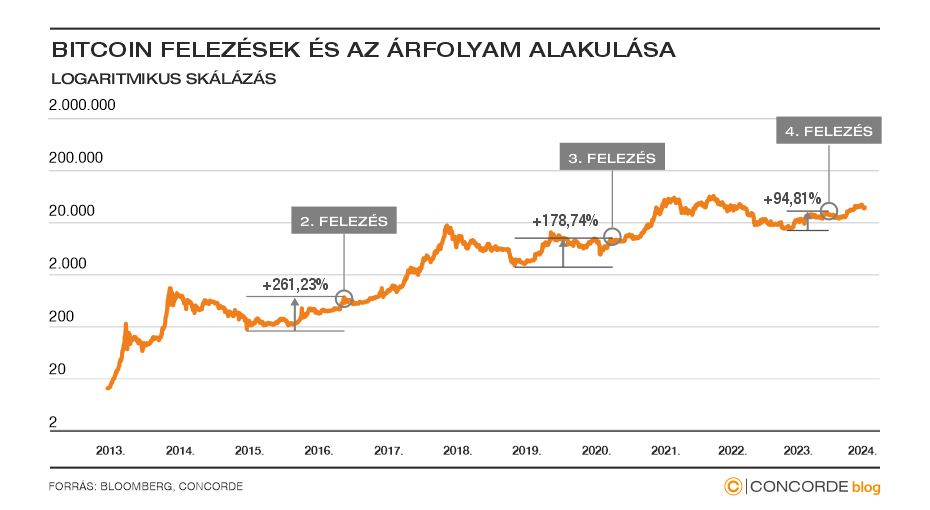

A bitcoin árfolyama tavaly télen az addigi sávjából határozott kitöréssel, és a legérzéketlenebb technikai elemzőt is könnyekre fakasztva, meredeken elindult felfelé. Nyilván az is segített, hogy 2024-ben egy másik fontos esemény is támogatólag hat az árfolyamra, a négyévente automatikusan bekövetkező felezés. Ez egy a bitcoinbányászás algoritmusába beépített stabilizátor annak érdekében, hogy a rendszer egyre csökkenő mértékben javadalmazza a bányászokat, vagyis lassítsa a kriptodeviza kínálatának növekedését. (Érdemes lenne elgondolkodni, hogy ilyen automatizmust a gazdaságpolitika barkácsolóinak megfékezésére is bevezessünk.) A bányászok blokkonként járó, 2009-ben még 50 bitcoinos javadalmazása idén áprilisra 6,25-ről 3,125 bitcoinra fog csökkenni, és eddig a felezéseket a kereslet-kínálat logikáját követve jelentős árfolyam-emelkedés követte. A 2024-es felezésről szóló hír azonban szép lassan háttérbe szorult a várható SEC döntés latolgatása mellett a tavalyi évben.

Végül az SEC szinte borítékolható pozitív döntése utáni órákban idén január elején a legnépszerűbb kriptodeviza árfolyama felkapaszkodott 47 ezer dollárig, de az utolsó méterek kínkeservesre sikeredtek, és gyors esés következett. Jelenleg 40 ezer dollár környékén kapaszkodik az árfolyam egy olyan sziklafalon, ahonnan az sem lenne meglepő, ha további szakadás következne be, de ennek latolgatását meghagyom a témában jártasabb olvasóknak. Lezárva rövid történeti áttekintésünket nyugodtan kijelenthetjük, hogy business as usual, nincs új a nap alatt, vagyis valóban akkor kellett venni, amikor az esetleges pozitív döntésről szóló latolgatások elindultak, és eladni pontosan az SEC jóváhagyása utáni órákban kellett. Nincs is itt több látnivaló. Ami izgalmasabb, az inkább az a kérdés, hogy az SEC döntése milyen a pillanatnyi árfolyamalakulástól független hosszú távú tendenciáról árulkodhat.

Anélkül, hogy a tőzsdefelügyeletek működésének boszorkánykonyhájába jobban belelátnánk, bár több szabályozott szervezet egyik alapító vezetőjeként lenne miről mesélnem, azt nyugodtan kijelenthetjük, hogy sok egyéb erre utaló jel mellett az egyik legfontosabb az SEC döntése volt. És hogy miről is szól ez a döntés? Arról, hogy a bitcoin a felnőttkor kapujában van. Nem egy botladozó csecsemő (2000-es évek vége), játszadozó óvodás (2010-es évek első fele), vagy idétlen kamasz (2010-es évek második fele), esetleg felnövőben lévő, erejét fitogtató fiatal (2020-as évek eleje), hanem egy érettebb korba lépő és a helyét kereső, megkerülhetetlen szereplője a globális tőkepiacnak. Az SEC döntése rányomta a jóváhagyás pecsétjét arra, hogy a bitcoin, és rajta keresztül a kriptouniverzum arra érdemes tagjai bebocsáttatást nyerjenek a high finance szentélyeibe, vagyis egyre inkább minden portfólióallokáció organikus részévé váljanak. És miközben nem szívesen merülnék el a kriptodevizák értékelésének obskurus módszereibe, azt nyugodtan mondhatjuk, hogy olyan pénzcsapok nyílnak meg bitcoin vásárlásra, amiről eddig még a legelkötelezettebb hívek (az ún. HODL – hold on for your dear life, vagyis tartsd a halálodig – befektetők) sem álmodtak, és ez előbb-utóbb az árfolyam újabb emelkedéséhez vezet.

A nagyságrendek érzékeltetésére álljon itt egy jóval korábbi gondolatkísérlet. A 2010-es évek vége felé a Concorde-ban arról diskuráltunk, hogy vajon hogyan lehetne a kriptodevizákat értékelni. Önmagában a devizaárfolyamok fundamentális alapú értékelése sem egy habkönnyű séta a makroökonómia mocsaras vidékén, noha elemzők sokasága próbálkozik vele jóideje. De a kriptók értékelése még ehhez képest is egy teljes reménytelenséggel kecsegtető akadálypálya. Mi sem gondoltuk, hogy ezzel kellene múlatni drága időnket, ezért a hüvelykujjszabályok nagy kedvelőjeként azt kérdeztem kollégáimtól, hogy még életünkben vajon az aranyhoz képest milyen értékben fognak a befektetők kriptodevizákat tartani.

Némi találgatás után kiegyeztünk azzal, hogy a nem túl távoli jövőben a feltárt aranykészletek értékének tíz százalékát kitevő lesz a bitcoin allokációja a világon.

Akkoriban 10-12 ezer milliárd dollárra rúgott az összes aranykészlet értéke a világon, amiből adódott a bitcoin nagyjából ezermilliárdos értéke. Kiindulva a 21 millió maximálisan bányászható bitcoin (mint akkoriban lényegében egyeduralkodó kriptoeszköz) számából, adódott az 50-60 ezer dolláros BTCUSD árfolyam, miközben a bitcoint 10 ezer dollár alatt adták-vették. Pár évvel később pedig először lépte át a 60 ezer dolláros álomszintet, és a többi kriptodevizával együtt a kapitalizáció pár ezer milliárd dollár körül volt. Persze utána egy nagyobb esés, majd még magasabb csúcs és még nagyobb zuhanás jött, ahogy a cikk elején írtam.

Na mármost, ezen sorok szerzője töredelmesen bevallja, hogy a bitcoin történetének első közel másfél évtizedét mély szkepszissel figyelte. Nem mintha azt gondoltam volna, hogy a bitcoin és társai nem kiváló spekulatív eszközök, csak éppen ilyen vagy jobb befektetési vagy éppen shortolási lehetőségből amúgy is van több száz ezer milliárd dollárnyi a világon, vagyis még egy-két ezres ide vagy oda nem sokat változtat.

PÉNZKÉNT (VAGYIS KRIPTODEVIZAKÉNT ÉS NEM KRIPTOESZKÖZKÉNT) TEKINTENI RÁ PEDIG ELLENT MONDOTT MINDANNAK, AMIT A PÉNZRŐL TANULTUNK A KÖZGÁZON ÉS AZÓTA.

Ez kitűnő példája annak, hogy a korszakváltások, forradalmak és az emberiség jövőjét alapvetően megváltoztató újítások (mint például a mesterséges vagy szuperintelligencia manapság) nem értelmezhetőek a korábbi gondolati keretekben. És ez a helyzet a kriptóval is. Teljesen értelmetlen a pénz funkcióit egyenként számonkérni rajta, hiszen ezen az alapon azt sem tudnánk megmagyarázni, hogy az arany hogyan tud több ezer éve (korlátozott) pénzfunkciókat betölteni.

Aminek sokkal inkább van értelme, az új gondolati kerettel ismerkedni, vagy ami még egyszerűbb, azoktól olvasni róla, akik értelmezni tudják, vagy neadjisten, mint a bitcoin szülőatyja Satoshi Nakamoto, létrehozták. A rendszer leírását Nakamoto kilenc oldalon tette közzé, és ahhoz, hogy ez a decentralizált peer-to-peer alapú (P2P) pénzügyi rendszer működni tudjon, a felhasználóknak elég egy alap funkcionalitású asztali gép vagy notebook. (Nyilván a bitcoinbányászás számítógépes kapacitás- és energiaigénye nem elhanyagolható, pár éve egy kisebb ország, mint Szerbia teljes éves elektromos energia felhasználásával becsülték hasonló nagyságrendűnek.)

A kriptoeszközök vonzerejét – nem véletlen az arannyal való párhuzam keresése – a modern fiat pénzrendszer iránti, és a pénz (vásárló)értékét folyamatosan aláásó kormányzati és jegybanki machinációk miatti bizalmatlanság adja. Talán nem véletlen, hogy Nakamoto 2008-ban a válság közepén indította útjára a bitcoint, és az első általa bányászott bitcoin időpecsétjeként 2009 januárjában a The Times január 3-i cikkének címe szerepel: Chancellor on the brink for second bailout of banks (A pénzügyminiszter újabb bankmentő csomagja).

Nem tudjuk, ki is valójában Nakamoto, és ha élő személy, akkor mit szólhatott a 2009-2022-es időszak történelmi mértékű pénznyomtatásához, amelynek során noha úgy hallottuk, hogy infláció nem annyira, de évi hét százalékot meghaladó pénzmennyiség-növekedés annál inkább volt. Az viszont biztos, hogy az állampolgároknak jó oka van aggódni megtakarításaik vásárlóerejét, biztonságát és a pénzügyi rendszerek stabilitását, megbízhatóságát tekintve. Az alábbi ábrán jól látszik, hogyan vesztette el az amerikai dollár egy szűk évszázad alatt vásárlóerejének több, mint 90 százalékát.

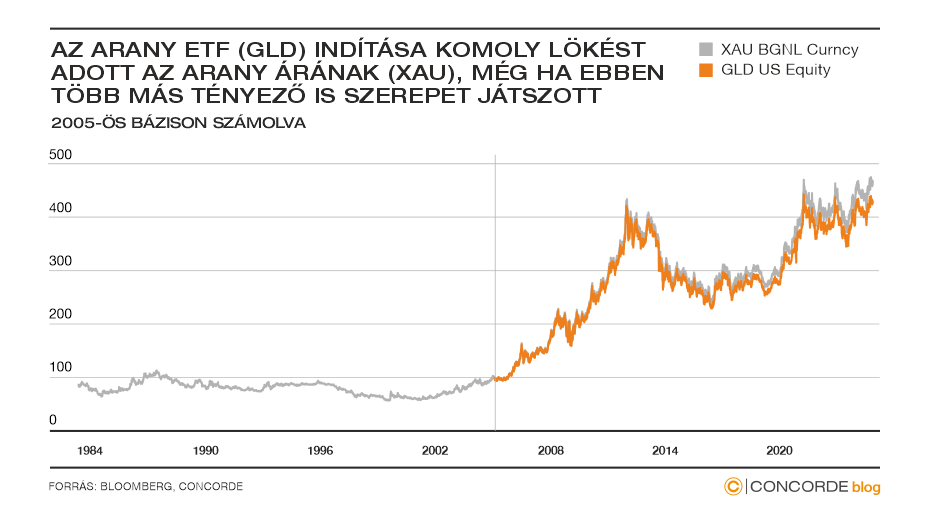

A nagy várakozás ellenére a bitcoin ETF-ek messze nem vonzottak annyi befektetőt, mint pontosan két évtizeddel korábban az aranyba fektető GLD ETF indítása. (Jó, adjuk meg, az aranynak volt kábé hat évezrednyi előnye, “dehát a mai rohanó világban”… ). Nos, az aranyos ETF jó okot adhat az optimizmusra, hiszen, mint az alábbi ábrából is kitűnik, angolosan fogalmazva nem lényegtelen hatása volt az arany piaci árának alakulására a 2000-es évek második felében és a következő évtized első éveiben. Utána az özönvíz, legalábbis egy jó pár évre, pedig a világ jegybankjai mindent megtettek, hogy az arany vonzerejét növeljék, de ez is csak azt bizonyítja, hogy nem minden arany, ami…

Mindenesetre az aranyba fektetők azzal a nyugodt tudattal hajthatják álomra a fejüket, hogy az arany kínálatának évi nagyjából egyszázalékos növekedése messze elmarad a jegybankok (költségvetési és hitelexpanzióval támogatott) pénzrontásának évi többszázalékos mértékétől. Ráadásul az arany kibányászható mennyisége véges, szemben a világ összes jövőbeli pénzmennyiségével, amely elvileg korlátlanul növelhető. Hasonló módon bármit is gondolunk a bitcoin jövőjéről, Nakamoto egy fontos dolgot ha nem is aranyba, de kőbe (értsd formulába) vésett : a bitcoin kínálata a jelenlegi 19,6 millióról már csak 21 millióig fog nőni, az is eltarthat vagy 2140-ig. Eközben, ha igaz a cikk legfontosabb üzenete, akkor a nagykorúságba lépve olyan kereslet fog megnyilvánulni érte, amelynek növekvő mértékéről nem utolsósorban a jegybankok és kormányok, illetve a kereskedelmi banki hitelezés növekedése fog gondoskodni. Világ inflátorai egyesüljetek! Nekünk átlagembereknek pedig marad a reáleszközökbe menekülés, és talán a bitcoin is ezek közé fog tartozni.

(A cikk először a Forbes.hu oldalán jelent meg 2024. február 3-án. Borítókép forrás: Getty Images)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.