Mire figyeljünk a héten? – 2024. január 23.

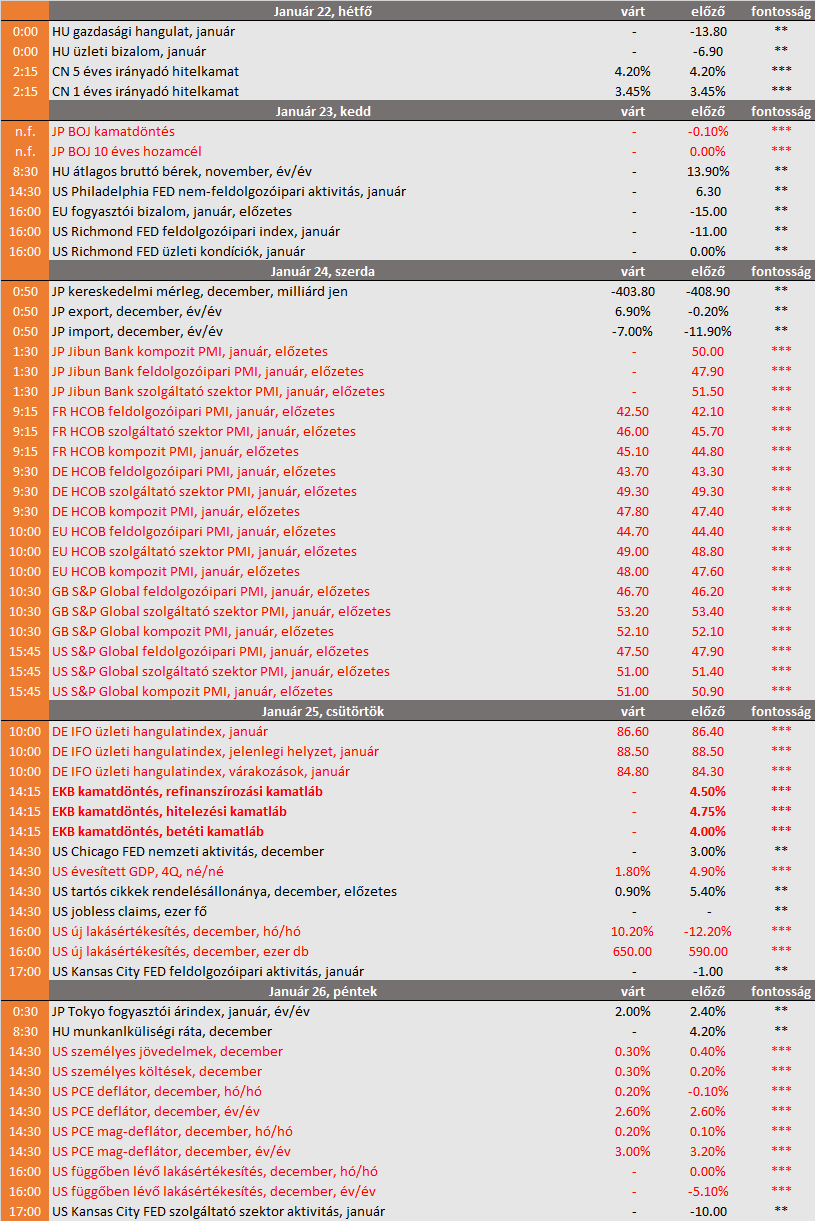

Mire figyeljünk? – EKB, BOJ, BOC kamatdöntés, jelentési szezon, PMI adatözön, IFO hangulatindex, USA GDP, USA infláció

Múlt héten mind a Fed, mind az EKB részéről igyekeztek hűteni a piac kamatvágással kapcsolatos várakozásait, ennek köszönhetően a Fed márciusi kamatvágásának lehetőségét 48,1 százalékra árazza a piac, szemben az egy héttel ezelőtti 76,9 százalékkal. Ugyancsak a CME Fedwatch Tool adatai szerint a piac 50,7 százalékot rendel a márciusi tartáshoz, amely 19 százalékról kapaszkodott fel.

A várakozások szerint az EKB sem változtat az irányadó rátán a csütörtöki kamatdöntő ülésen, ugyanakkor az azt követő sajtótájékoztatóból az idén várható kamatpályával kapcsolatban várhatunk jelzéseket. A piac jelenleg öt vágást áraz az idei évre. Ezt megelőzően kedden publikálják az eurózóna negyedéves hitelezési felmérését, amely ugyancsak segíthet a jövőbeni kamatpálya-várakozások finomításában.

A Bank of Japan döntéshozói kedden ülnek össze, ahol várhatóan nem változtatnak a laza monetáris feltételeken, a korábbi kommunikáció szerint megvárják a márciusi bértárgyalások hatását. Ez adott addicionális löketet a japán részvénypiacnak is, amely 35 éves csúcson tartózkodik jelenleg. Ugyanakkor a jegybankári kommunikációból kereshetünk jelzéseket egy esetleges monetáris politikai fordulattal kapcsolatban, ami hozhat mozgásokat a részvénypiacokra is.

A várakozások szerint a kanadai jegybank immár negyedik egymást követő ülésen fogja változatlanul 5 százalékon hagyni az alapkamatot a szerdai kamatdöntés során.

Folytatódik az amerikai jelentési szezon, az S&P 500 index 74 komponense publikálja friss számait a következő napokban. A részvénykosár vállalatainak eddig 10 százaléka tette közzé eredményeit, amelynek 62 százaléka jelentett pozitív EPS meglepetést a Factset számításai szerint. A következő napokban olyan nevek jelentéseire figyelhetünk, mint a Netflix (kedd), a Tesla (szerda), valamint az Intel és a 3M.

A globális növekedési képről kapunk friss impulzusokat szerdán az előzetes januári beszerzésimenedzser-index adatokból. A várakozások szerint az eurózóna feldolgozóipari és szolgáltató szektor aktivitása is az emelkedés/zsugorodás határát jelző 50-es érték alatt maradhatott, míg az Egyesült Államokban a szolgáltató szektor még 50 feletti lehetett. Ezen belül is kiemelt figyelem övezheti a munkaerőfelvételt és az új megrendeléseket jelző mutatót, utóbbi gyakorlatilag mindenhol csökkenést mutat, amely a borús várakozásokat tükrözheti.

Fontosabb adatok – mi várható?

- EU

A német növekedés egyik legmegbízhatóbb indikátorát közli csütörtökön az IFO Intézet, amellyel kapcsolatban az üzleti várakozások örvendhetnek kiemelt figyelemnek. - US

Csütörtökön Q4-es évesített GDP adat érkezik, amely 1,8 százalékos növekedést mutathat az előző 4,9 százalék után.

A Fed Nyíltpiaci Bizottságának jövő hét szerdai kamatdöntő ülése előtt már nem várható érdemi nyilatkozat, az ülést megelőző kommunikációs csendnek köszönhetően, azonban pénteken érkezik a Fed által preferált inflációs mutató, a PCE árindex. - CN

Kínából nem várható érdemi adatközlés, így elsődlegesen a nemzetközi szentiment lehet irányadó a szebb napokat is látott kínai eszközök tekintetében. - HU

Kedden a bérek alakulásáról érkezik friss jelzés a KSH-tól, míg a hét utolsó napján a munkanélküliségi ráta decemberi alakulásáról kaphatunk teljesebb képet.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.